Каковы перспективы у российской газодобывающей отрасли в условиях катастрофического снижения объемов экспорта по "Силе Сибири" и "Турецкому потоку"?

В условиях экономического кризиса и сокращения производства на фоне пандемии коронавируса стоимость СПГ на мировых спотовых рынках почти достигла своих исторических минимумов, для азиатских покупателей составив некогда немыслимо низкую цену в 70 долларов за одну тысячу кубометров голубого топлива. При такой рыночной конъюнктуре азиатским трейдерам куда выгоднее закупать именно СПГ, а не трубопроводный газ, поставляемый по долгосрочным контрактам с привязкой к нефтяным котировкам. К примеру, средняя февральская цена импортируемого Китаем трубопроводного газа составляла порядка 250 долларов за тысячу кубов, что почти в четыре раза выше, чем текущая стоимость СПГ. В связи с этим во втором квартале экспорт российского газа может беспрецедентно сократиться, ставя тем самым под вопрос целесообразность строительства вторых веток "Силы Сибири" и "Турецкого потока". Какие же шаги в этих условиях следует предпринимать российским энергетикам для спасения газодобывающей отрасли?

В апреле Китай снизил объем импортируемого трубопроводного газа до 3,17 миллиардов кубометров – по сравнению с аналогичным периодом 2019 года сокращение составило 25%. В это же время объем закупаемого Китаем СПГ увеличился на 31% – до 7,45 миллиардов кубометров. За счет этого Поднебесная вышла на первое место в мире среди импортеров сжиженного газа. В таких условиях у России должен возникнуть более чем обоснованный вопрос о целесообразности и экономической рентабельности строительства новой ветки "Силы Сибири"…

Подобная этой динамика также наблюдается в Турции – в марте 2020 года Анкара в семь раз по сравнению с мартом прошлого года сократила импорт российского трубопроводного газа, за год месячный объем импорта уменьшился с полутора миллиардов до 210 миллионов кубометров. И это сокращение, также как и в случае с Китаем, наблюдается после запуска нового российского "Турецкого потока" – как это не парадоксально, но до его открытия в 2019 году Турция закупала у России в семь раз больше голубого топлива, а в 2018 году и вовсе почти в 15 раз больше – до 3 миллиардов кубометров ежемесячно… Основной прочной этому выступает рекордное наращивание турецких закупок СПГ у Алжира, Катара и Нигерии. И снова, так же как и для "Силы Сибири", более чем сомнительной видится перспектива строительства второй ветки и "Турецкого потока"…

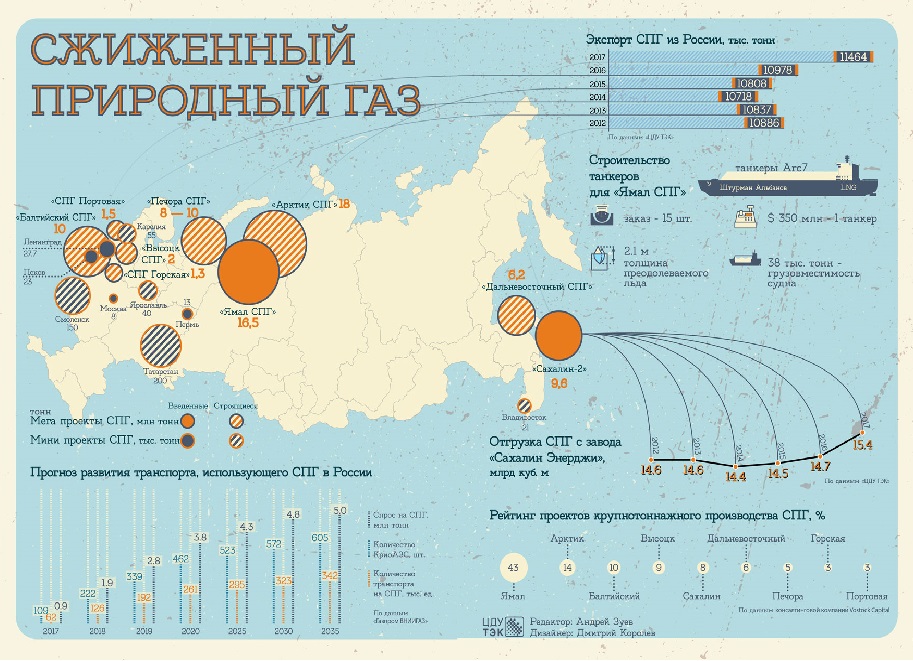

Таким образом, российскому Министерству энергетики нужно срочно разрабатывать план поиска новых направлений для экспорта добываемого "Газпромом" и другими отечественными компаниями природного газа. О переориентации экспорта российского газа на СПГ сегодня речи объективно идти не может – его более чем достаточно. Так, например, действующие российские СПГ-проекты "Сахалин-2" и "Ямал-СПГ" по результатам последних лет уже и так генерировали почти на 200 миллиардов кубометров СПГ в год больше, чем всем российским компаниям удавалось этого самого сжиженного газа продать за рубеж… И это еще докризисные цифры, сегодня же в условиях ограниченного роста производства, коронавируса, экономического кризиса и высокой себестоимости у спроса на отечественный СПГ вряд ли может появиться новый драйвер, и он очевидно будет проигрывать ближневосточному и южно-азиатскому газу…

Рис. 1. Российские СПГ-проекты.

При этом единственной объективно реализуемой программой для Минэнерго может стать только переориентация добываемого газа на внутренний рынок, в том числе и для замещения недешевеющего даже в условиях отрицательной стоимости нефти российского демпферного бензина…